60 % : c’est le pourcentage de refus des demandes de crédit immobilier depuis le début de l’année 2023. Faute en est au taux d’usure ! Couplé avec les normes d’acceptation du HCSF, il rend difficile, voire impossible l’octroi de prêts immobiliers. Alors, qu’est-ce qui se cache derrière cette notion au nom barbare ? Définition du taux d’usure, calcul et astuces pour le contourner : on vous dit tout !

Sommaire

ToggleLe taux d’usure : c’est quoi ?

La définition du taux d’usure est donnée par le Code monétaire et financier et le Code de la consommation. Il correspond au taux maximum légal au-delà duquel les banques ne peuvent pas vous prêter d’argent. Il est fixé chaque trimestre par la Banque de France.

Par taux maximum légal, il faut comprendre le taux annuel effectif global (TAEG, que vous connaissez peut-être sous son ancien nom, TEG). Comportant tous les frais annexes au crédit, le TAEG permet de connaître le coût total de l’emprunt et de comparer les offres de crédit.

Le TAEG se compose :

- Du taux nominatif du crédit immobilier (celui que l’organisme de crédit propose à l’acquéreur, au regard de son profil d’emprunteur et de la durée d’emprunt) ;`

- Les frais de dossier pour l’émission d’une offre de prêt ;

- Les frais de garantie : ils varient selon la garantie souscrite : 1.2 % du capital emprunté en moyenne pour l’organisme de cautionnement, entre 1.5 % et 2 % pour l’hypothèque et le privilège de prêteur de deniers (IPP) ;

- Les commissions des intermédiaires : frais de courtage, notamment ;

- Le taux d’assurance emprunteur : celui-ci varie en fonction de l’âge, de l’état de santé, des comportements (fumeur ou non), du métier et des activités (profession ou pratique d’un sport à risque…).

Est donc considéré comme usuraire le crédit immobilier dont le TAEG est supérieur au taux d’usure. Et vous l’avez compris, le prêt usuraire est illégal. Le banquier qui le pratique encourt une sanction pénale : 300 000 euros d’amende et 2 ans de prison. C’est dissuasif !

Il n’existe pas un, mais plusieurs taux d’usure, aussi appelés taux de l’usure. En effet, il en existe pour le prêt immobilier, pour le crédit à la consommation, pour le crédit renouvelable… Et il varie en fonction du montant de l’emprunt et de la durée de remboursement.

À quoi sert le taux d’usure ?

À l’origine, le taux d’usure n’est pas conçu pour mettre des bâtons dans les roues des acquéreurs, mais pour les protéger. Si aujourd’hui, il est relativement simple de comparer les offres de crédit et de faire jouer la concurrence, cela n’a pas toujours été le cas.

Vous n’êtes pas sans savoir que la rémunération des établissements prêteurs s’appuie sur le taux d’emprunt. Plus il est élevé, meilleure est leur marge. Tentation est grande, donc, de prêter au taux le plus fort !

Au risque que les ménages se retrouvent en situation de surendettement (les banques sont protégées de la défaillance de remboursement grâce à la garantie de prêt), et partant, déstabilisent l’économie globale. Le taux d’usure constitue donc un garde-fou contre les pratiques abusives des établissements financiers et bancaires.

Comment se calcule le taux d’usure ?

C’est la Banque de France qui calcule le seuil de l’usure, tous les trois mois. Elle se base sur la moyenne des taux pratiqués par les banques au cours du trimestre précédent, pour tous les types de crédit. Elle augmente ensuite cette moyenne d’un tiers.

À la fin de chaque trimestre civil, la Banque de France publie les taux d’usure par catégorie au Journal Officiel. Cette information doit être portée à votre connaissance, soit par affichage dans la banque, soit sur un dépliant à jour.

Quel est le taux d’usure en 2023 ?

Alors, quels sont les taux d’usure en vigueur au 1er octobre 2023 ? On fait le point par catégorie !

Quel est le taux d’usure du prêt immobilier ?

Crédits immobiliers : les taux de l'usure au 1er novembre 2023

| Prêts immobiliers et prêts pour travaux d’un montant supérieur à 75 000 euros | Taux effectif moyen pratiqué au cours des trois mois précédent le 1er novembre 2023 | Taux d’usure au 1er novembre 2023 |

|---|---|---|

| Prêts à taux fixe d’une durée inférieure à 10 ans | 3,23 % 🔼 | 4,31 % 🔼 |

| Prêts à taux fixe d’une durée comprise entre 10 ans et moins de 20 ans | 4,24 % 🔼 | 5,65 % 🔼 |

| Prêts à taux fixe d’une durée de 20 ans et plus | 4,43 % 🔼 | 5,91 % 🔼 |

| Prêts à taux variable | 4,04 % 🔽 | 5,39 % 🔽 |

| Prêts relais | 4,47 % 🔼 | 5,96 % 🔼 |

Source : Banque de France

Quel est le taux d’usure des crédits à la consommation ?

Le taux d’usure pour le prêt à la consommation est fixé selon son montant : inférieur ou égal à 3 000 euros, entre 3 000 et 6 000 euros et au-delà de 6 000 euros, comme suivant :

Crédits à la consommation : les taux de l’usure au 1er novembre 2023

| Type de prêts | Taux effectif moyen pratiqué au cours des trois mois précédent le 1er novembre 2023 | Taux d'usure au 1er novembre 2023 |

|---|---|---|

| Prêts d'un montant inférieur ou égal à 3 000 € | 16,55 % 🔼 | 22,07 % 🔼 |

| Prêts d'un montant supérieur à 3 000 € et inférieur ou égal à 6 000 € | 9,33 % 🔼 | 12,44 % 🔼 |

| Prêts d'un montant supérieur à 6 000 € | 5,26 % 🔼 | 7,01 % 🔼 |

Taux d’usure et prêt immobilier : pourquoi ça coince ?

Avant de vous expliquer le lien entre taux d’usure et prêt immobilier, voici quelques chiffres à connaître, issus d’un sondage Opinion System pour l’association française des intermédiaires en bancassurance.

Le marché du prêt immobilier en octobre 2023

- 60 % des dossiers de prêt sont refusés depuis le 1er janvier 2023 ;

- 51 % de ces refus de prêt atteignent la tranche des 30-55 ans. Soit ceux qui disposent pourtant des revenus les plus confortables ;

- 71 % des demandes de financement refusées portent sur l’acquisition de la résidence principale. Un comble pour la France des propriétaires, telle que la souhaitaient Sarkozy et ses successeurs. Dans le détail, 36 % des refus proviennent d’un dépassement d’usure, 31 % du non-respect des règles d’octroi des prêts.

L’effet ciseau du taux d’usure

L’inflation et la remontée des taux directeurs auxquels les banques se prêtent de l’argent entre elles ont une conséquence majeure : la hausse des taux d’intérêt des prêts immobiliers, toutes durées confondues. Après plus d’une dizaine d’années de taux historiquement bas, le glas du crédit bon marché a sonné.

Lorsque les taux de crédit remontent, ils se rapprochent du taux d’usure. Et lorsqu’on y ajoute les frais annexes et l’assurance emprunteur… On le dépasse ! C’est ce que l’on appelle l’effet ciseau, qui empêche actuellement de nouveaux emprunteurs d’accéder à la propriété. Alors même qu’ils remplissent les critères d’octroi d’un crédit !

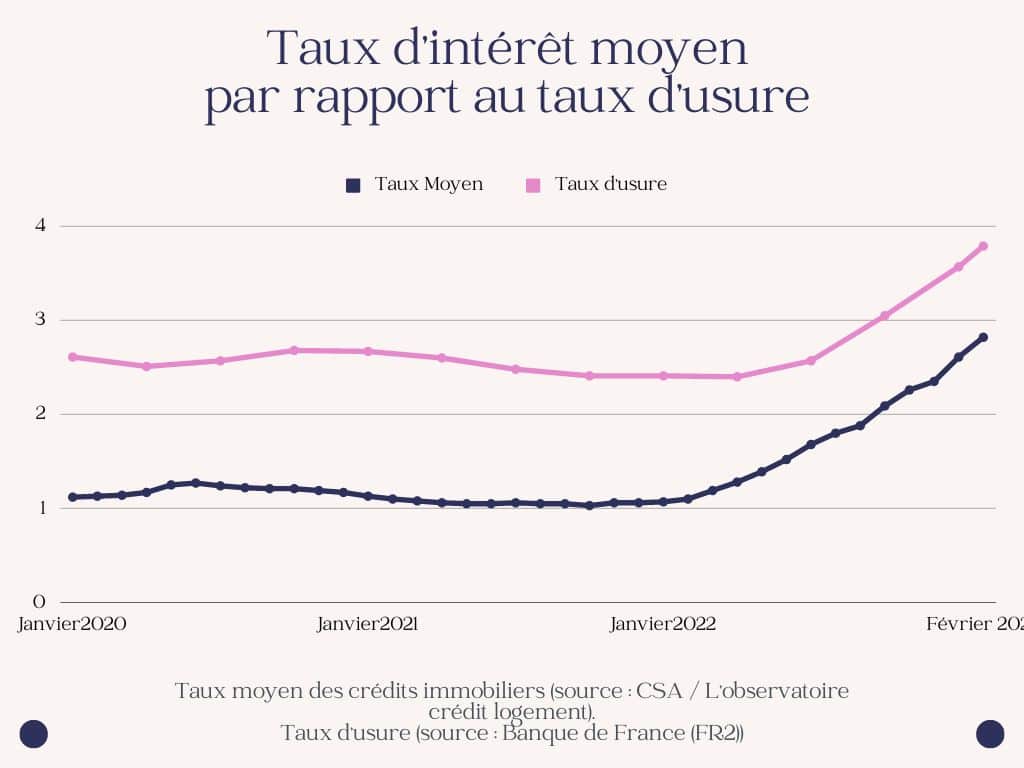

La courbe des taux d’intérêt croise celle des taux d’usure

On s’en rend bien compte sur cette courbe : le taux moyen remonte beaucoup plus rapidement que le taux d’usure. Et encore, l’Observatoire Crédit Logement fournit des chiffres de taux nominal, pas de TAEG. Les courbes sont en réalité en train de se croiser.

Les critères d’acceptation d’un prêt immobilier et le seuil d’usure

Régulateur du financement bancaire, le Haut Conseil de Stabilité Financière (HCSF) émet régulièrement des recommandations pour le sécuriser. Des recommandations pas toujours suivies à la lettre par les banques, comme en témoignaient les (nombreuses) offres de prêt consenties sans apport et au-delà du taux d’endettement de 35 % jusqu’en 2020.

C’est ainsi que depuis 2022, les recommandations sont devenues une décision, qui s’impose obligatoirement aux organismes de prêt. Ceux-ci doivent donc :

- Respecter le taux d’endettement de 35 %, avec des dérogations possibles pour 20 % de la production trimestrielle de crédit. En accordant la priorité aux primo-accédants et à l’achat de la résidence principale ! Les primes d’assurance de prêt entrent dans les charges pour calculer le taux d’endettement ;

- Limiter la durée d’emprunt à 25 ans maximum (contre 30 auparavant), avec un différé de 2 ans possible, lorsque l’entrée en jouissance du bien immobilier est différée (VEFA, construction, achat dans le neuf…).

Pour compenser le taux d’emprunt qui progresse tout en restant sous la barre des 35 % d’endettement, les candidats à l’accession immobilière ont tendance à accroître la durée d’emprunt. Et quand celle-ci augmente, le taux d’usure, lui, descend : voici encore une application de l’effet ciseau. C’est ainsi qu’un emprunteur peut tout à fait remplir les conditions d’octroi du prêt immobilier, et se le faire refuser, pour cause de dépassement du TAEG maximum.

Comment faire pour ne pas dépasser le taux d’usure ?

Plusieurs leviers sont à actionner pour rester dans la limite de l’usure.

Réduire son taux d’assurance de prêt

On l’a vu, le taux d’assurance de prêt est fixé en fonction de l’âge et de l’état de santé. L’une des pistes des courtiers pour contourner le taux d’usure serait de sortir le taux d’assurance du calcul du TAEG. En effet, l’assurance ne dépend pas de l’environnement des taux d’emprunt, mais d’une situation personnelle.

Bercy faisant actuellement la sourde oreille, il reste la possibilité de changer d’assurance. Car le plus souvent, vous vous engagez avec le contrat groupe de votre banque, alors que la délégation d’assurance auprès d’un assureur extérieur est généralement bien onéreuse. Encore faut-il avoir le temps de comparer les offres avant la souscription d’un prêt, ce qui en pratique reste compliqué. Aujourd’hui, vous pouvez en changer quand bon vous semble, sans pénalités et sans frais.

Réduire la durée d’emprunt grâce à plus d’apport

L’apport personnel est en hausse de 56.4 % par rapport au montant moyen fin 2019, lorsqu’il était au plus bas. Il peut vous permettre de réduire la durée d’emprunt, et donc de rester sous la barre des 35 % d’endettement et sous le taux d’usure.

Pour booster votre apport, il existe différentes possibilités :

- Débloquer l’épargne retraite ou d’entreprise ou solliciter un prêt à taux zéro (PTZ) pour l’acquisition de la résidence principale ;

- Faire appel à la solidarité familiale, avec un don ou un prêt familial ;

- Demander un prêt Action Logement. Vous pouvez aussi demander au courtier immobilier de réduire le montant de sa commission, ou aux banques, de supprimer leurs frais de dossier…

Comment contourner le taux d’usure ?

En plus de jouer sur la durée du crédit pour faire baisser le taux (plus la durée d’emprunt est courte, plus le taux est bas), l’autre levier pour faire baisser son TAEG est l’assurance emprunteur.

En passant par un courtier, vous aurez la possibilité non seulement de mettre les banques en concurrence pour obtenir le meilleur taux d’intérêt, mais aussi de faire baisser le coût de l’assurance emprunteur en comparant les offres, et pas simplement accepter celle proposée par la banque.

Pour contourner le taux d’usure, les courtiers utilisent l’astuce de la délégation d’assurance. C’est-à-dire qu’ils vous obtiennent le crédit auprès d’une banque, et l’assurance emprunteur auprès d’un organisme d’assurance extérieur.

Grâce à ce montage, la banque a la possibilité de calculer votre TAEG sans prendre en compte le coût de l’assurance ! Il est donc plus facile de rester en dessous du taux d’usure. Ce n’est pas une pratique que toutes les banques vous proposeront, car elles préfèrent souvent refuser un crédit que de l’accorder sans vous vous faire souscrire à sa propre assurance crédit.

Comment obtenir un crédit malgré les 60 % de refus actuels ?

Le monde du crédit, c’est un métier. Vous pouvez tenter d’aller voir votre banquier vous-mêmes, ou passer par un professionnel. Chez Emprunter Malin, nous aidons 2 000 Français tous les mois à obtenir le meilleur taux pour leur projet immobilier.

Faites la simulation ci-dessous (seulement 12 questions et 30 secondes) pour découvrir le meilleur taux pour votre crédit. Si vous le souhaitez, vous pourrez ensuite prendre rendez-vous avec un expert en crédit. Vous pouvez aussi prendre rendez-vous directement ici.