EDIT (du 14/09/2023) : cet article est devenu le plus populaire de notre site. Ce qui est assez surprenant quand on sait que notre spécialisé est l’investissement immobilier et l’optimisation fiscale 😉

Alors après votre lecture, pensez à remplir notre simulation si vous cherchez à réduire vos impôts ou investir dans l’immobilier (neuf ou ancien)

Retour à l’article 😉

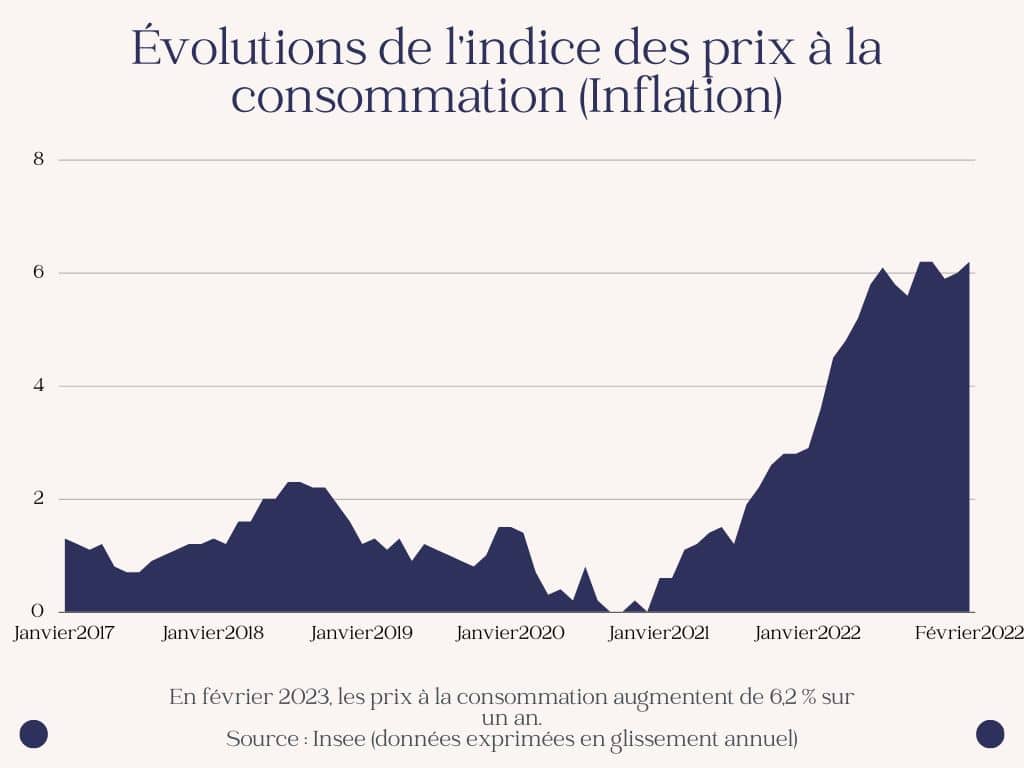

La crise économique provoquée par la Covid-19 est derrière nous, place à la guerre en Ukraine et à l’inflation. Les prix des logements neufs continuent leur ascension, et les communes vont sans doute devoir taxer les propriétaires. Le tout dans un contexte où la fiscalité est lourde, et où les taux des crédits immobiliers sont en train remonter rapidement.

Sommaire

ToggleEst-on en chemin vers une crise immobilière ?

Voici en toute objectivité 6 bonnes raisons pour NE PAS investir dans l’immobilier en 2023, et 6 raisons pour lesquelles investir. On vous donne les données, vous décidez.

(Pour ceux qui ne seraient pas convaincus par ces 6 raisons de ne pas investir, lisez notre nouveau dossier sur le LMNP pour apprendre comment investir et payer moins d’impôts).

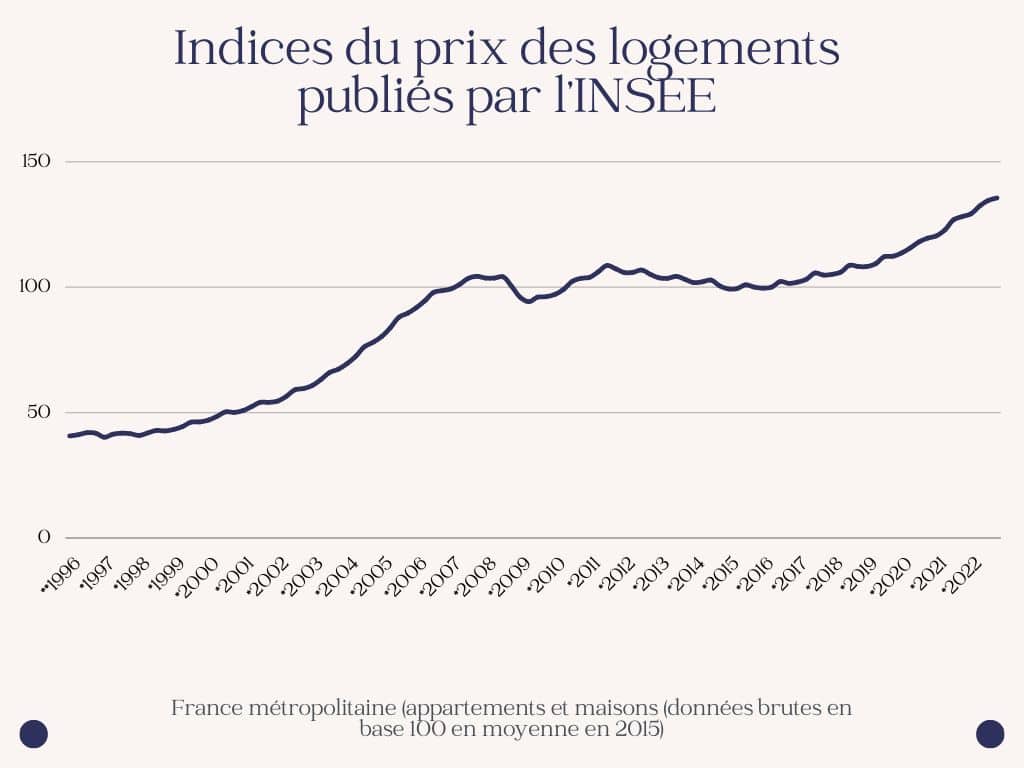

Les prix de l’immobilier ont explosé en 2021 et 2022

Loin de l’attendu krach immobilier en 2021, les prix ont flambé plus que jamais, portés par la reprise post-covid. Alors, la question que tout le monde se pose en ce moment, c’est : se dirige-t-on vers un krach immobilier en 2023 ? En effet, les prix ont flambé en 2021 et début 2022, et on se demande si la hausse peut continuer.

Pour l’observatoire LPI, à fin juin 2022, les prix des appartements neufs avaient augmenté de +5,5 % sur un an. Les prix de l’immobilier neuf sont donc en train de monter, mais le stock diminue.

Pour le Commissariat Général au Développement Durable, le nombre de maisons et d’appartements dont la construction a débuté est en baisse de -5 % en 3 mois (fin janvier 2022). Malgré la reprise de l’économie, le nombre de logements autorisés recule de -0,2 % sur la même période.

Dans un même temps, les mises en vente ont progressé de près de +10 % au 4e trimestre 2021, alors que les ventes baissent de 3,4 %. Les investisseurs représentaient 47 % des réservations de logements neufs au 4e trimestre 2021 (source : Fédération de Promoteurs Immobiliers). Rappelons que le d’investissement immobilier Pinel octroie des remises d’impôt dans 3 zones géographiques.

Ainsi les promoteurs pourraient être peu enclins à proposer des offres commerciales, dans un contexte où leur activité repart. Le Commissariat Général au Développement Durable note d’ailleurs que le prix des maisons neuves a décollé de +13 % au 4e trimestre 2021, par rapport au 4e trimestre 2020.

En conclusion : l’offre augmente, mais la demande reprend ce qui pourrait faire grimper les prix. Eu égard à la présence des aides de l’État, le budget pourrait tout de même rester acceptable pour les acheteurs potentiels.

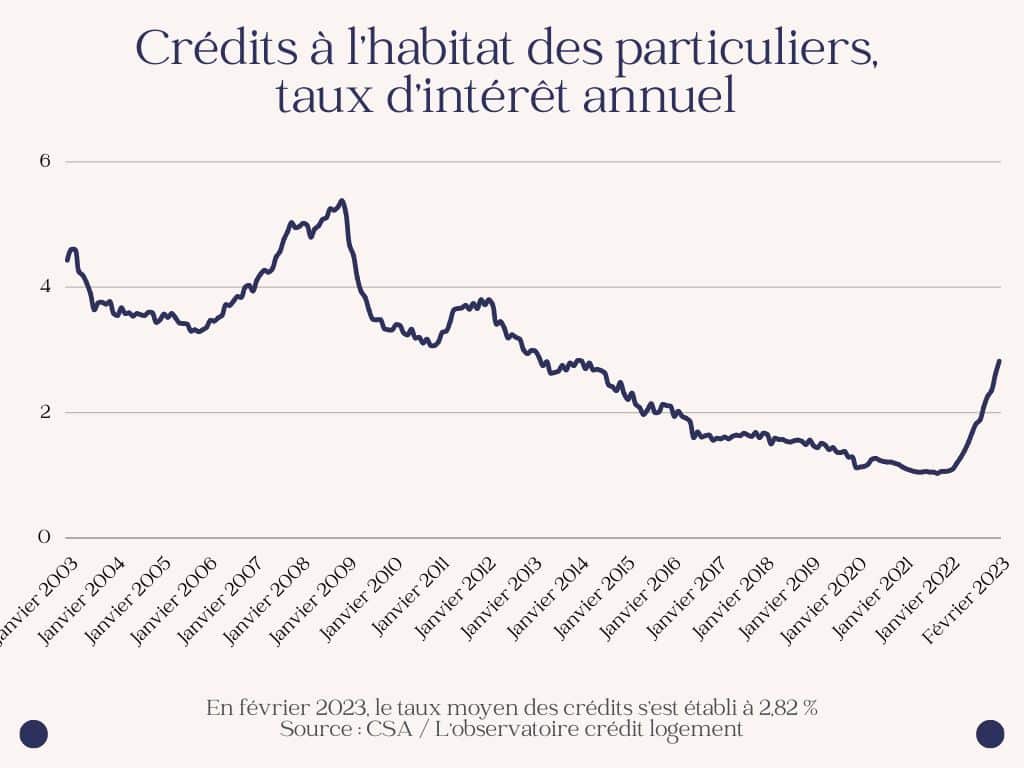

Les taux d’intérêt ont triplé en un an !

Pour sortir la zone euro de la crise économique causée par l’épidémie de la Covid-19, la Banque Centrale Européenne (BCE) a dû injecter des liquidités sur les marchés bancaires. Une stratégie qui a eu pour effet de faire baisser les taux des crédits.

Mais depuis Janvier, l’inflation reprend, et les taux remontent en flèche. En novembre 2022, la moyenne s’établissait à 2,25 % sur 20 ans (source CSA/Crédit Logement).

Or la variation des taux immobiliers dépend du coût de la dette française à 10 ans (OAT 10 ans). À la clôture du 15 avril 2023 les grands investisseurs prêtaient à la France au taux de 2,94 % sur 10 ans. À première vue ce sont plutôt de bonnes conditions, mais en réalité le coût de la dette française à 10 ans a explosé en l’espace de 12 mois. Au 1er novembre 2021 l’OAT 10 ans française ne coûtait que 0,015 %. Très clairement le coût de la dette française augmente, ce qui pourrait continuer de faire augmenter les taux des crédits immobiliers.

Les moins bons profils ont payé jusqu’à 3,45 % d’intérêt au 1er trimestre !

Ce tableau, qui montre les taux immobiliers constatés au 1er trimestre 2023 par profil d’emprunteur, montre que pour les moins bons profils, le coût du crédit s’est envolé !

| Profils | 15 ans | 20 ans | 25 ans |

|---|---|---|---|

| Très bon (1er groupe) | 2,42 % | 2,64 % | 2,81 % |

| Bon (2e groupe) | 2,85 % | 3,06 % | 3,22 % |

| Moyen (3e groupe) | 2,99 % | 3,17 % | 3,31 % |

| Moins bon (4e groupe) | 3,15 % | 3,05 % | 3,20 % |

Ce mécanisme ascensionnel trouve d’ailleurs son explication dans le changement de politique monétaire de la banque centrale américaine. Effectivement la Fed a annoncé qu’elle allait réduire son propre programme monétaire afin de tenter d’enrayer l’inflation aux États-Unis.

De son côté, la BCE doit jongler entre la hausse du prix des matières premières provoquée par la guerre en Ukraine, et la nécessité de maintenir l’économie de la zone euro sur les rails. Le conseil des gouverneurs a donc décidé de progressivement fermer le robinet monétaire, jusqu’en fin 2023.

La BCE vient d’augmenter son taux directeur à 4,75 %, du jamais vu dans l’histoire !

Après avoir augmenté ses taux d’intérêt en juillet de 50 points de base, inédit depuis dix ans, la BCE remonte à nouveau son taux directeur en Septembre, en Novembre, en Décembre, Février et en Mars ! On attend encore une hausse de 0,25% fin avril 2023.

La Banque Centrale Européenne est bien décidée à contenir l’inflation et le faire redescendre sous les 3 %. Et elle prouve son ambition avec cette hausse historique de son taux directeur, portant le taux à 4,75 %, ce qui n’avait jamais été fait aussi rapidement dans son histoire.

La combinaison des actions de la FED et de la BCE pourrait conduire à une hausse continue, voire explosive des taux immobiliers. L’effet attendu bien sûr est une augmentation des taux des crédits immobiliers, une baisse du nombre de transactions immobilières, et donc une baisse des prix de l’immobilier.

Les banques centrales sont prêtes à tout pour endiguer l’inflation, quitte à mettre l’économie à l’arrêt.

60 % des crédits refusés en 2023 !

Le taux d’usure, dont tout le monde parle actuellement, est responsable de ces refus. Le taux d’usure, c’est le taux maximum légal au-delà duquel une banque ne peut pas prêter d’argent. Il est fixé chaque trimestre par la Banque de France. Pour un prêt à taux fixe d’une durée de 20 ans et plus, le taux d’usure est actuellement de 4,24 %.

Or, même si on constate des taux de crédits aux alentours de 3 % actuellement, le taux d’usure se calcule en incluant tous les frais. On parle de TAEG. Pour en savoir plus et comprendre comment faire passer un dossier malgré les 60 % de refus, lisez notre dossier sur le taux d’usure :

Taux d’usure : 1 dossier sur 2 refusé. Mise à jour septembre 2023

Crédits immobiliers : les taux de l'usure au 1er novembre 2023

| Prêts immobiliers et prêts pour travaux d’un montant supérieur à 75 000 euros | Taux effectif moyen pratiqué au cours des trois mois précédent le 1er novembre 2023 | Taux d’usure au 1er novembre 2023 |

|---|---|---|

| Prêts à taux fixe d’une durée inférieure à 10 ans | 3,23 % 🔼 | 4,31 % 🔼 |

| Prêts à taux fixe d’une durée comprise entre 10 ans et moins de 20 ans | 4,24 % 🔼 | 5,65 % 🔼 |

| Prêts à taux fixe d’une durée de 20 ans et plus | 4,43 % 🔼 | 5,91 % 🔼 |

| Prêts à taux variable | 4,04 % 🔽 | 5,39 % 🔽 |

| Prêts relais | 4,47 % 🔼 | 5,96 % 🔼 |

Source : Banque de France

Les conditions d’accès au crédit se sont durcies

Le HCSF (Haut Conseil de stabilité financière), organisme de l’état qui régule les banques, avait fait des recommandations en 2019.

Mais depuis le 1er janvier 2022, les recommandations sont devenues des obligations. Les banques doivent respecter des nouveaux critères pour attribuer des crédits immobiliers.

- taux d’endettement maximum de 35 %, assurance incluse ;

- durée d’emprunt limitée qui ne peut excéder 25 ans ;

- possibilité de déroger à ces critères dans 20 % des dossiers. Ces exceptions doivent concerner des 30 % primo-accédants, dont 80 % pour l’achat d’une résidence principale.

Il est de plus en plus difficile d’emprunter sans apport. Mais certains y arrivent encore. Consultez notre dossier mis à jour sur l’investissement locatif sans apport.

Quand on ajoute à cela des taux plus élevés, votre pouvoir d’achat immobilier vient de baisser assez radicalement.

Prenons l’exemple de l’achat d’une résidence principale dans les alentours de Limoges. En regardant sur Seloger, on voit que pour une famille qui cherche 3 chambres dans une maison d’une centaine de m2 en zone facilement accessible par l’autoroute, le budget est maintenant aux alentours de 220 000 €

Il y a 1 an, cette même maison valait environ 20 000 € de moins. Il y a 1 an, vous auriez pu obtenir un crédit à 1 %. Aujourd’hui il va falloir être chanceux pour trouver 3,5 % !

Enfin, la règle des 35 % de taux d’endettement est devenue sévère. Donc pour acheter cette maison, et si vous n’avez pas déjà d’autres crédits en cours, il faudra gagner au moins 3211 € nets par mois. Dans cet exemple, on considère une assurance emprunteur à un taux de 0,34 %. La mensualité est de 1124 €, soit 35% de 3211 €.

A savoir : Il faut actuellement gagner au moins 3211 € nets par mois pour acheter un bien à 220 000 €

L’impact du coût de l’assurance emprunteur est de plus en plus lourd

En plus de la remontée des taux, il faut prendre en compte dans votre taux d’endettement le coût de l’assurance. Comme il est très souvent calculé sur le montant total à assurer, son impact peut faire très rapidement augmenter vos mensualités …

Par exemple, dans un autre article, nous avions pris l’exemple d’un fumeur qui obtiendrait un taux d’assurance de 0,34 % et un excellent taux d’intérêt à 3,05 %

Pour un crédit de 200 000 €, le coût de son assurance emprunteur est de 10 200 €, sur 32 373 € de coût total du crédit. Soit 31,5 % du coût total du crédit !

Heureusement, depuis la loi Lemoine, il est possible de faire jouer la concurrence, et changer d’assurance à tout moment.

La fiscalité immobilière est lourde

Si on considère maintenant un investissement, il faut se rappeler que les loyers perçus sont sujets à une double imposition. Tout d’abord ils subissent une contribution sociale de 17,2 % après abattement si le loueur est au régime du micro foncier (voir notre dossier sur le LMNP). Mais ils sont également appliqués sur le barème progressif de l’impôt sur le revenu, toujours après éventuel abattement.

Un contribuable qui investirait dans l’immobilier en 2022 doit donc s’attendre à voir ses revenus fonciers fondre de plus de 33 % s’il se trouve dans le TMI de 30 %. Certes il existe des dispositifs fiscaux, notamment un abattement de 50 % en cas de location meublée. Mais ne comptez pas mettre en location sur AirBnB pour échapper au fisc.

En cas de plus-value à la revente, l’impôt sur le revenu s’élève à 19%, auxquels s’ajoutent les contributions sociales de 17,2 %. Mais il existe heureusement des abattements possibles. On vous dit tout dans notre dossier complet sur la plus-value immobilière.

La taxe foncière pourrait décoller

Si la taxe d’habitation a été supprimée, les dotations de l’État envers les communes n’ont pas été augmentées. Les maires vont donc clairement manquer de ressources dès cette année. Or pour faire rentrer de l’argent dans les caisses il n’y aura qu’une solution : taxer.

Les propriétaires ont donc des chances de voir leur taxe foncière augmenter pour compenser la baisse de la taxe d’habitation. Les particuliers qui investissent dans l’immobilier en 2022 peuvent donc s’attendre à un alourdissement de la fiscalité locale.

Certaines communautés de communes s’y sont déjà attelées, à commencer par Amiens Métropole dont la taxe foncière a augmenté de jusqu’à 6 % en 2023.

Les propriétaires bailleurs ont toutefois la possibilité de s’inscrire au régime fiscal du réel simplifié. Dans cette configuration ils peuvent déduire toutes leurs charges, même la part des intérêts ne dépassant pas celle des loyers.

Va-t-il y avoir un krach boursier suivi d’un krach immobilier en 2023 ?

Quels sont les risques d’une crise économique en 2023 ? Va-t-il y avoir un krach immobilier ? L’immobilier va-t-il baisser en 2023 ? Ce sont les questions que nous nous sommes posées dans cet article qui aborde plus en détail le contexte économique actuel.

En bref, le tableau est morose. On sort enfin de la crise provoquée par le COVID, et la guerre en Ukraine s’éternise.

À cause de cette guerre, l’inflation explose (6,1 % en mars 2023 par rapport à l’an dernier) et la croissance reprend doucement (+ 0,2 % au 3eme trimestre 2022).

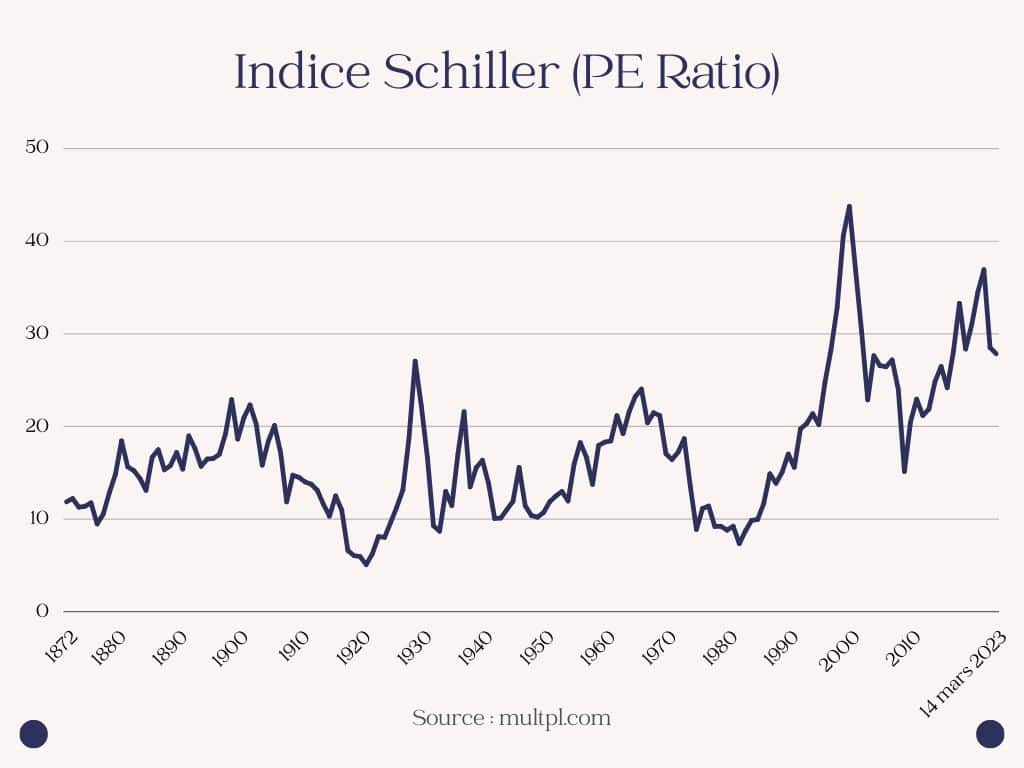

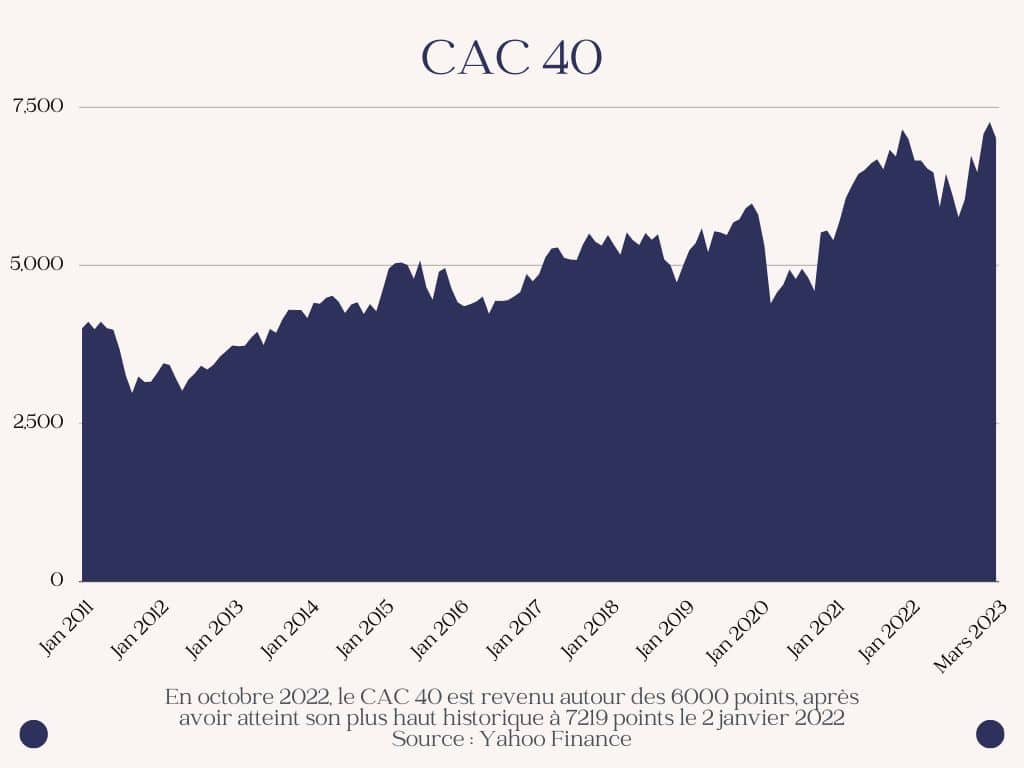

La bourse a atteint des sommets suite à l’injection de liquidités des banques centrales pour relancer l’économie après la crise du COVID. Mais la correction a déjà commencé, surtout sur les valeurs technologiques, qui sont dans une bulle depuis mars 2020.

Un des meilleurs indicateurs à surveiller est le Shiller’s PE Ratio. En début d’année, était à son plus haut depuis la bulle internet ! Il commence à baisser en même temps que certaines actions. Il avait atteint 38,31 à son pic en décembre 2021, mais il est bien redescendu, à 29,63 aujourd’hui 18 avril 2023, date de dernière mise à jour de cet article.

Baisse du prix de l’immobilier : pas pour tout de suite.

Est-ce le début d’un krach boursier ? À suivre.

L’immobilier va-t-il baisser en 2023

Et un krach boursier pourrait-il faire baisser les prix de l’immobilier ? En temps de crise de liquidité, tous les actifs perdent de la valeur, et les investisseurs perdent quant à eux leur lucidité. Mais comme nous l’avons vu en 2008 (voir graphique du point n1 plus ci-dessus), l’immobilier a dépassé son niveau d’avant crise en un peu moins de 3 ans.