EDIT (du 16/09/2023) : cet article est devenu le plus populaire de notre site. Ce qui est assez surprenant quand on sait que notre spécialisé est l’investissement immobilier et l’optimisation fiscale 😉

Il mérite une bonne mise à jour, car les choses évoluent très vite ! En attendant, c’est le moment de commencer à vous faire conseiller. Nous avons développé ce questionnaire pour aider nos lecteurs à réduire leurs impôts en investissant dans l’immobilier. Les meilleures optimisations fiscales sont toujours dans le neuf (PINEL). Alors, OUI nous pensons que l’immobilier va baisser, mais nous pensons surtout qu’il faut investir tant qu’il est encore possible ! Le dispositif PINEL va bientôt disparaître, alors pensez à remplir notre simulation si vous cherchez à réduire vos impôts ou investir dans l’immobilier (neuf ou ancien)

Retour à l’article 😉

Inflation, conflit en Ukraine, hausse des taux d’emprunt, taux d’usure à la traîne : faut-il s’attendre à un krach immobilier en 2023 ? Pour tenter de répondre à cette question, on va s’intéresser aux éléments qui causent les retournements du marché immobilier, et comparer la situation actuelle avec d’autres crises immobilières passées.

Si le scénario d’un krach se confirme (on vous rassure d’ores et déjà, ça n’est pas le cas), on verra comment se prémunir contre ses conséquences.

Sommaire

ToggleQu’est-ce qu’un krach immobilier ?

Le saviez-vous ? Krach est un terme allemand, qui signifie accident, ou vacarme. Il désigne un effondrement, une chute brutale et de grande ampleur d’un marché, immobilier ou boursier. Il marque la fin d’un cycle appelée phase d’expansion, qui se caractérise par la création d’une bulle financière ou immobilière.

La phase d’expansion correspond à une phase de croissance économique d’origine spéculative. Les investisseurs s’emballent sur une source de profits dont ils exagèrent les opportunités et la portée. Les banques les soutiennent dans leurs investissements en leur accordant des emprunts.

Comme le dit l’adage, les arbres ne touchent pas le ciel, et lorsque les investisseurs constatent que le plafond de verre a été atteint, ils cherchent à vendre très rapidement leurs actifs pour en dégager la plus-value attendue.

Le problème se pose lorsque les investisseurs s’aperçoivent que les plus-values escomptées ne sont pas au rendez-vous et qu’elles ne suffiront pas pour rembourser les crédits octroyés. Un vent de panique souffle, tout le monde se précipite pour vendre en même temps, les prix s’effondrent, la bulle éclate, et c’est le krach.

Quelles sont les causes d’un krach immobilier ?

On vient de le voir, pour qu’un krach immobilier ait lieu, encore faut-il la constitution d’une bulle immobilière. D’autres facteurs viennent également provoquer cet effondrement du marché.

Une décorrélation des prix par rapport aux réalités du marché immobilier

La spéculation immobilière repose sur un principe simple. Un investisseur acquiert un bien immobilier en étant motivé par la valorisation attendue de ce bien.

Le propriétaire le revend à court ou moyen terme en réalisant la plus-value la plus forte possible. Laquelle est rendue possible du fait des spécificités d’un marché local à un instant T, par exemple, une très grande tension foncière, comme à Paris.

Il en résulte une valorisation du bien en décorrélation par rapport aux prix réels de l’immobilier. On parle alors de bulle, qui si elle éclate et se propage, peut entraîner un krach immobilier.

L’insolvabilité des locataires

Le rendement d’un investissement immobilier est étroitement corrélé au versement des loyers. Si les locataires font défaut, suite à une hausse du chômage ou à une perte de pouvoir d’achat liée à l’inflation, et ne versent plus leurs loyers, l’investisseur s’expose lui-même à une situation de défaillance dans le remboursement de son prêt immobilier.

Et si cela arrive, le propriétaire devra peut-être revendre le bien, et pas forcément au prix du marché. L’afflux de biens trop nombreux conduit en effet à une négociation plus féroce des acheteurs et à la baisse du prix de l’immobilier.

En cascade, les défaillances des locataires et des investisseurs peuvent mener à un krach immobilier.

La difficulté pour financer un achat immobilier

Le plus souvent, les agents économiques ont besoin d’un crédit immobilier pour financer leur acquisition. En période de taux bas et d’inflation continue, comme c’était le cas jusqu’à très récemment, les emprunteurs trouvent assez facilement leur financement.

Mais actuellement, les conditions de financement se détériorent du fait :

- Du durcissement de l’accès au crédit, décidé par le Haut Conseil de Stabilité Financière (HCSF) : les banques doivent respecter le taux d’endettement maximum de 35 %. En parallèle, la durée de crédit ne peut plus excéder 25 ans, contre 30 ans auparavant. Deux dispositions qui excluent bon nombre d’acheteurs de l’accès au crédit, notamment les primo-accédants et les acheteurs aux ressources modestes. En effet, les prix immobiliers restent hauts, et pour financer leur acquisition, les acheteurs auraient besoin d’emprunter sur une durée supérieure à 25 %, ou d’excéder le taux d’endettement ;

- De la hausse des taux immobiliers : autour de 1 % en 2021, à 2.25 % fin 2022 et sur le chemin des 4 % en 2023, les taux immobiliers actuels ont pour conséquence de diminuer le budget d’achat des ménages, sans que le prix de l’immobilier, lui, ne baisse ;

- Du taux d’usure : il désigne le taux annuel effectif global (TAEG) au-delà duquel les banques ont interdiction de prêter de l’argent. Le TAEG se constitue du taux nominal du prêt, du taux de l’assurance emprunteur et des frais annexes. Or le taux nominal augmente, et se rapproche du taux d’usure, voire le dépasse pour nombre d’acheteurs. Les acheteurs ne peuvent donc pas concrétiser leur projet immobilier.

- Les biens en vente ne trouvent pas preneur, l’offre devient trop abondante par rapport à la demande, il faut baisser leur prix.En parallèle, le prix obtenu par le vendeur ne permet pas de rembourser intégralement le crédit immobilier. À la clé de ces deux phénomènes, un risque de krach immobilier.

Quelles sont les conséquences d’un krach immobilier ?

Vous l’avez compris, les principales conséquences d’un krach immobilier sont :

- La baisse des prix immobiliers, du fait d’un déséquilibre entre offre et demande ;

- Une potentielle insolvabilité des propriétaires, qui ne peuvent pas rembourser leurs crédits.

Mais le krach immobilier peut aussi entraîner :

- Un ralentissement des ventes sur le secteur du neuf, et donc la faillite de promoteurs, constructeurs et de marchands de biens ;

- Des pertes financières pour les banques, et partant, un déséquilibre de l’économie globale.

Quels ont été les grands krachs immobiliers dans l’histoire ?

Le plus célèbre krach de l’histoire n’est pas immobilier, mais financier et intervient à la Bourse de New York, au début du XXe siècle. Le Krach de 1929, consécutif à l’explosion d’une bulle spéculatif sur des titres financiers, aboutira à la Grande Dépression.

Le krach de Vienne

La première fois que le terme krach a été utilisé, c’était pour désigner la première crise boursière internationale qui a eu lieu en 1873, et qu’on a appelé le krach de Vienne. Il puise son origine dans une bulle spéculative immobilière, liée à un excès de crédits hypothécaires.

Défaillance dans le remboursement des prêts hypothécaires, faillites des investisseurs, saisie et revente des biens immobiliers en masse par les banques conduisent à un effondrement durable des prix du marché.

Le krach de 2008

Aussi connu sous le nom de crise des subprimes, ce krach immobilier provient des États-Unis. Des banques ont octroyé des prêts immobiliers à des emprunteurs sans garanties suffisantes, à des taux variables, au début très alléchants, mais qui sont allés croissants pour s’indexer sur l’inflation. De plus, ces crédits étaient rechargeables. Dès lors que leur bien immobilier s’était valorisé, les emprunteurs pouvaient à nouveau s’endetter d’autant.

Il s’agissait de prêts hypothécaires. La spéculation voulait que le prix de l’immobilier aux USA ne pouvant que monter, la saisie revente ne comportait pas de risque.

En réalité, l’augmentation des taux variables et un retournement du marché ont abouti à ce que la valeur des logements soit inférieure à celle du crédit. Les emprunteurs se sont retrouvés en défaut, les logements ont été saisis et revendus en quantité, accélérant encore la baisse des prix.

Faut-il s’attendre à un krach immobilier en 2023 ?

Le confinement lié à la crise du Covid-19 et la généralisation du télétravail ont poussé les Français à changer de logement pour s’offrir un extérieur, quitte à s’éloigner des grandes villes. 2021 s’est donc révélée euphorique, avec quelque 1.7 million de transactions immobilières. Un record absolu.

L’année 2023 marque le pas du fait de la guerre en Ukraine (augmentation des prix des matériaux et donc de la construction immobilière), de la montée des taux d’intérêt et de l’inflation, qui s’élève à 5,7 % en avril 2023.

Pour tenter de contenir l’inflation, la Banque centrale européenne a remonté ses taux directeurs, pendant tout 2022. Ce qui a eu pour conséquence une augmentation des coûts de refinancement des banques, lesquelles ont régulièrement augmenté leur taux d’emprunt et fermer le robinet du crédit.

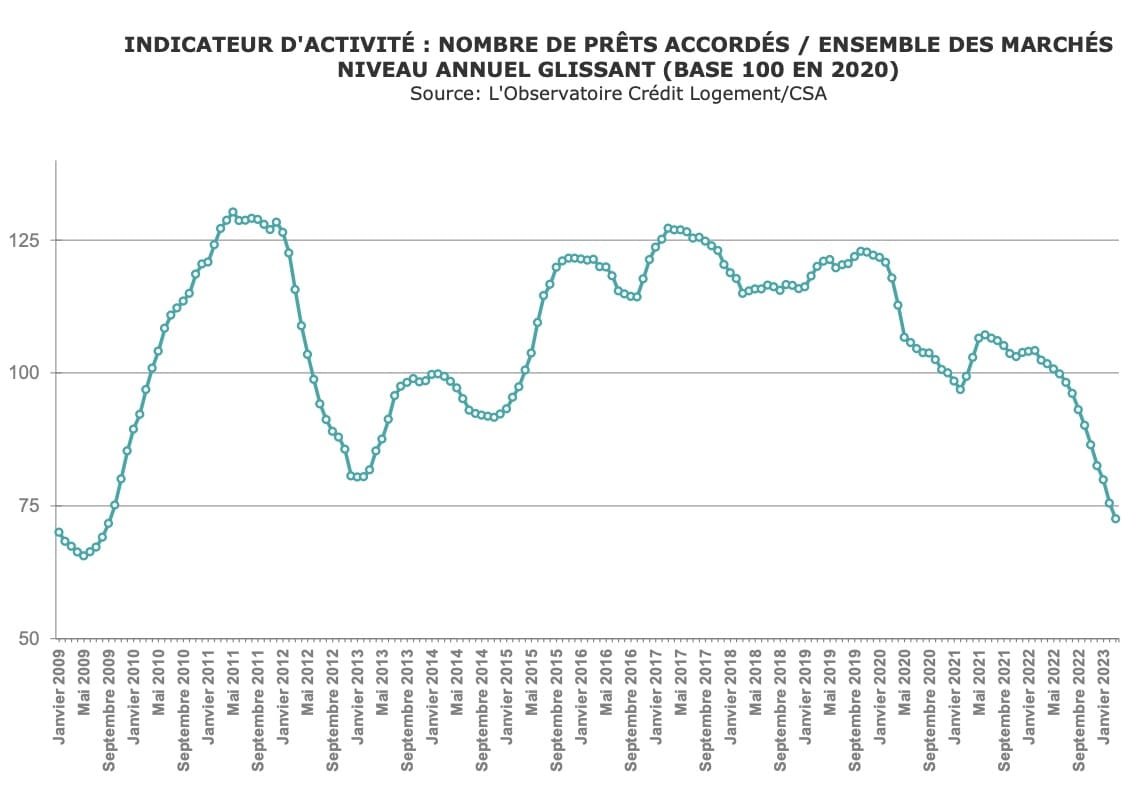

A savoir : la production de crédit s’est ainsi effondrée de -41,2 % au premier trimestre 2023 (sur un an glissant), avec un nombre de prêts en recul de -40,6 %.

Faut-il alors s’attendre à un krach immobilier ? Reste à se pencher sur les tendances du marché immobilier pour répondre à cette question.

Dans quelques villes comme Paris et Bordeaux, on constate un ralentissement de la hausse des prix, voire à une baisse. Un phénomène qui ne se retrouve pas partout en France, où les prix dans l’ancien continuent s’accrochent encore.

Dès lors, on ne se situe pas dans une bulle comme celle de 2008, encore moins à la frontière d’un krach immobilier. On assiste plutôt à une correction des prix de l’immobilier, sans doute souhaitable pour repartir sur des bases saines, et non plus spéculatives.

Comment se protéger d’un krach immobilier ?

Pour que votre patrimoine immobilier échappe aux conséquences désastreuses d’un krach immobilier, il faut que vous trouviez un équilibre entre rentabilité et prise de risque. Voici quelques bonnes pratiques à adopter !

Bien sélectionner l’emplacement de votre appartement ou maison

C’est l’une des règles d’or de l’immobilier, mais il convient tout de même de la rappeler. Ne vous focalisez pas uniquement sur le rendement locatif pour choisir l’emplacement du bien immobilier, car il est étroitement lié au prix d’acquisition.

Prenons l’exemple de Paris. Au regard des prix d’achat, il vous faudra de nombreuses années pour amortir votre investissement, qui vous rapportera autour de 3 %, ce qui semble peu.

Prenons à présent l’exemple d’un investissement dans la Creuse, où le prix de l’immobilier est bien plus faible. Si l’opération se passe bien, vous pouvez percevoir une rentabilité de 10 %.

Quelle est la différence entre Paris et la Creuse ? L’attractivité et partant, la prise de risque.

À Paris, vous trouverez preneur sans grande difficulté, tant pour la location que pour la revente. Dans la Creuse, aucune garantie. C’est une prise de risque, qui se traduit par un rendement élevé… À condition que le scénario s’effectue comme prévu.

Mais en cas de krach immobilier, vous aurez probablement plus de chances de mieux vendre sur le marché parisien que sur le marché creusois.

Mieux vaut donc privilégier un rendement plus faible et un emplacement sécurisé !

Mettre de l’apport dans l’achat immobilier

Acheter au moyen d’un emprunt est essentiel pour profiter de l’effet de levier du crédit. Le but ici ? Adapter le montant des mensualités de manière à ce que vous ne soyez pas trop impacté en cas de défaillance du locataire.

De la même manière, l’apport peut vous permettre de maintenir votre taux d’endettement largement en dessous des 35 %. Si un krach immobilier survient, vous serez ainsi capable d’assumer les mensualités sans devoir revendre votre bien.