Les banques accordent volontiers un prêt pour investissement locatif, souvent même sans apport personnel. Le taux d’endettement futur ne doit pas dépasser 35 %, assurance emprunteur incluse. Mais la méthode de calcul qu’elles sont obligées d’utiliser peut rendre l’opération financière difficile. In fine ou amortissable, à taux variable ou fixe, voici comment emprunter pour louer.

Le prêt pour investissement locatif est un prêt immobilier classique, avec cette différence que vous allez cumuler 2 crédits. Vous devrez donc être capable de rembourser celui sur votre résidence principale, ainsi que celui sur ce nouveau bien.

Depuis le 1er janvier 2022 le Haut Conseil de Stabilité Financière (HCSF) oblige toutes les banques à ne plus pratiquer la compensation des revenus, dite méthode différentielle. Elles peuvent toutefois faire exception, mais sans dépasser 4 % des dossiers de crédit pour investissement locatif qu’elles accordent.

Cette disposition pose un problème si votre taux d’endettement est particulièrement important. Rappelons qu’une banque ne vous prêtera que si votre taux d’endettement futur ne dépasse pas 35 % de vos revenus après impôts, cotisations de l’assurance emprunteur incluses. Et pour déterminer ce pourcentage, il y a 2 méthodes :

- La compensation des revenus (méthode de calcul différentiel).

- La non-compensation des revenus.

Sommaire

ToggleComment contourner le HCSF ?

Si vous investissez en tant que professionnel, certaines banques considèreront que vous ne tombez pas dans le même cadre juridique que les particuliers, pour lesquels les règles sont maintenant strictes.

Pour être considéré comme professionnel, il faut être imposé à l’Impôt sur les Sociétés. Pour cela, il faut investir en SCI et choisir l’option de l’imposition à l’IS. Il est aussi possible d’investir via une société commerciale (SAS ou SARL), qui elles mêmes sont imposées à l’IS par définition.

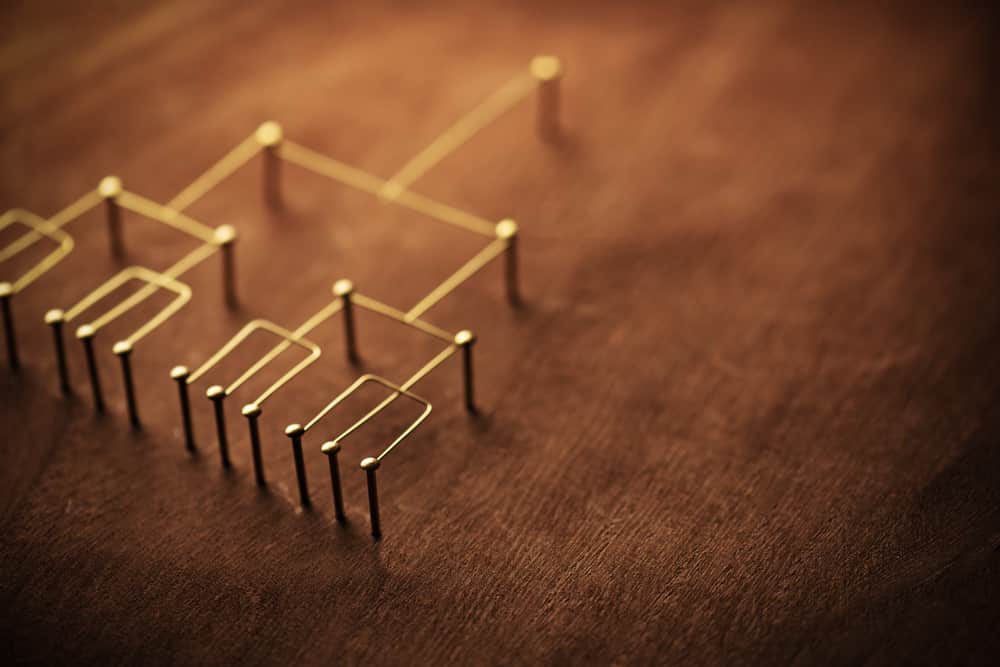

Le montage avancé mis en place par les gros investisseurs est la création d’une holding (société commerciale, souvent SAS) qui elle même détient des SCI transparentes fiscalement. Ainsi, la fiscalité de la SCI est la même que celle de ses associés. Si votre holding détient par exemple 99% de votre SCI, alors 99% du bénéfice de votre SCI sera calculé selon les règles de l’IS.

Oui, il est donc possible de contourner les règles du HCSF, mais ces techniques sont avancées et vous devrez être bien entourés. De plus, la création et gestion de sociétés a un coût, donc ces montages n’ont un intérêt que pour des investissements considérables.

Si vous cherchez à réaliser votre premier investissement locatif, il est beaucoup plus logique de s’organiser pour rester dans les 35% de taux d’endettement.

Calcul du taux d’endettement pour un prêt immobilier locatif

Prise en compte des loyers nets de charges

Une banque ne prend en compte que 70 % du loyer que vous espérez collecter, c’est ce qu’elle appelle « le revenu locatif net ». Cette marge de sécurité représente à ses yeux les charges de copropriété, frais d’exploitation et taxe foncière.

Exemple : si vous pensez encaisser 500 € de loyer mensuel, le prêteur considérera que vous n’en récolterez que 350 € (500 € * 70 % = 350 €).

À ce stade il est important de se rappeler que le banquier connaît les prix des loyers pour le type de logement que vous recherchez. Montrez-lui que vous-aussi connaissez le marché, et effectuez un calcul de rentabilité locative en prenant en compte le loyer actuel moyen pratiqué.

Si vous avez pour projet d’acheter de l’ancien, vous pouvez consulter les loyers moyens de seloger.com ou de locservice.fr. Si vous avez l’intention d’acheter du neuf afin de bénéficier des remises d’impôt de la loi Pinel, consultez les plafonds de loyers Pinel.

Calcul du futur taux d’endettement

Avec la méthode de la compensation des revenus (méthode différentielle), le calcul était le suivant :

Montant de vos mensualités actuelles + (montant des futures mensualités – revenus locatifs nets) / vos revenus

Les amateurs de math auront compris qu’avec ce calcul, la banque considère que les loyers perçus viennent directement diminuer l’effort mensuel. Cette méthode est à l’avantage de l’emprunteur.

Mais aujourd’hui celles ci sont obligées de pratiquer la non-compensation des revenus :

(Vos mensualités actuelles + mensualités du financement locatif) / (revenus locatifs nets + vos revenus imposables)

Il s’agit donc de la méthode non-différentielle, applicable par tous les établissements bancaires à de très rares exceptions près, depuis cette année. Dans ce calcul, on prend en compte le montant des charges dans l’effort mensuel de l’emprunteur. Cette méthode est au désavantage de l’emprunteur, les exemples ci-dessous le confirment.

Est-ce que le loyer compte dans le taux d’endettement ?

Comme nous venons de le voir ci dessus, la banque prend en compte 70% des futurs loyers encaissés dans vos revenus. Mais il ne faut pas oublier vos charges. Si vous êtes déjà propriétaire et que vous remboursez un crédit, vos mensualités seront déduites de votre capacité d’emprunt.

Si vous êtes locataires, votre loyer sera déduit de votre capacité d’emprunt. Le meilleure méthode pour investir dans l’immobilier, c’est de s’y préparer. Commencez par rembourser vos crédits à la consommation, mettez de l’argent de côté, et payez le moins possible en loyer ! Ces sacrifices seront très rentables sur le long terme ! 200€ de loyer en moins, et 100€ de mensualité de crédit conso en moins, c’est 72.000 € de capacité d’emprunt en plus !

Bien négocier le taux de l’assurance emprunteur est crucial

En plus de la remontée des taux, il faut prendre en compte dans votre taux d’endettement le coût de l’assurance. Comme il est très souvent calculé sur le montant total à assurer, son impact peut faire très rapidement augmenter vos mensualités …

Par exemple, dans un autre article, nous avions pris l’exemple d’un fumeur qui obtiendrait un taux d’assurance de 0,34 % et un excellent taux d’intérêt à 1,42 %

Pour un crédit de 200 000 €, le coût de son assurance emprunteur est de 10 200 €, sur 32 373 € de coût total du crédit. Soit 31,5 % du coût total du crédit !

Heureusement, depuis la loi Lemoine, il est possible de changer de faire jouer la concurrence, et changer d’assurance à tout moment. Alors pour que votre dossier soit accepté, il faut obtenir le taux d’assurance le plus bas. En général les banques vont vous imposer la leur. Mais il est préférable de connaitre les tarifs du marché pour une meilleure marge de négociation.

Passer par une agence d’investissement locatif clé en main ?

Si vous voulez optimiser vos chances d’obtenir un crédit pour votre investissement locatif, rien de mieux que de se faire accompagner par un spécialiste. Il existe maintenant des agences d’investissement locatif clé en main qui vous aident à définir votre budget, le type de bien adapté à votre profil, et faire une bonne affaire. Ensuite, ils vous aident à constituer un dossier qui saura convaincre la banque.

Nous avons établi un comparatif des meilleures agences d’investissement locatif clé en main. Lisez notre dossier.

Comparatif : meilleures agences d’investissement locatif clé en main

Quel profil pour investir dans le locatif ?

Les banques ne prêtent t’elles qu’aux riches ? C’est partiellement vrai. Son travail est de calculer le risque de prêter son argent. Evidement, elle cherche à prêter aux personnes dont le profil montre que statistiquement cette personne aura la capacité de rembourser son crédit sue les 20 prochaines années.

Faut il un CDI pour emprunter ?

En France, le CDI est le graal pour emprunter. Même si dans cet article, on vous explique qu’il est possible d’emprunter si vous êtes en CDD ou entrepreneur, le CDI reste la solution de facilité. Si une entreprise vous a fait confiance pour vous engager en CDI et vous garder après la période d’essai, c’est un signe de confiance fort pour la banque.

Vous pourrez aussi emprunter si vous êtes en CDD ou entrepreneur, mais il faudra montrer au moins 2 ans de stabilité dans les revenus.

Peut on emprunter si on a déjà été à découvert ?

Dans cet article, on parle d’investissement immobilier, pas de prêt à la consommation. La banque s’attend à recevoir des profils haut de gamme. Des personnes qui ont la tête sur les épaules et savent gérer leur argent. Vous allez vous engager sur 20 ans à contracter une dette équivalente à environs 15 ans de salaire ! La banque a besoin de voir que vous gérez vos comptes “en bon père de famille” et que vous avez toujours des économies en cas de coup dur.

Si votre compte a déjà été à découvert, votre notation interne a été dégradée. Vous représentez un risque plus important qu’un autre client qui a toujours au moins 1 à 6 mois de salaire placés sur ces comptes.

C’est pour cela qu’on insiste sur la préparation. Si vous avez pour projet d’investir dans le locatif, anticipez, mettez de l’argent de côté, et montrez à la banque qu’elle fait un bon choix en vous prêtant.

Montrez que vous maitrisez le sujet

Une fois que vous avez mis vos finances en ordre, la meilleure chose à faire est de demander à la banque une simulation de votre capacité d’emprunt. Vous pouvez le faire en 5 minutes grâce à notre calculette en ligne ici, mais un rendez vous avec votre conseiller est une bonne idée car vous pourrez l’informer de votre projet d’investir.

Une fois que vous connaissez votre capacité d’emprunt, et donc votre budget, allez visiter des biens ! L’experience se gagne sur place, pas sur Leboncoin… Vous allez à la fois apprendre beaucoup de choses sur l’immobilier, mais aussi comprendre quel type d’investissement vous correspond. Un investissement dans de l’immobilier neuf à plus faible rentabilité mais sans aucune gestion et avec des avantages fiscaux ? Ou plutôt un immeuble de rapport avec travaux, beaucoup de travail, mais une meilleure rentabilité ? Il n’y a pas de mauvais investissement, seulement des profils d’investisseurs différents.

Une fois que vous avez identifié un bien qui vous convient, montez un dossier. N’arrivez pas à la banque les mains vides, préparez un dossier complet qui présente l’investissement, et anticipe toutes les questions de votre conseiller. Calculez la rentabilité locative pour montrer que vous avez fait vos recherches.

Exemple de calcul de prêt pour investissement locatif

Afin de bien illustrer le calcul du taux d’endettement d’un prêt pour investissement locatif, prenons un exemple en utilisant les deux méthodes.

Mr et Mme Pierre perçoivent 4500 €/mois de revenus, ont actuellement des mensualités de 1000 € et comptent acheter un studio qu’ils mettront en location pour 300 €. Les mensualités du prêt immobilier et de l’assurance emprunteur seront de 700 €.

Avec la méthode de la compensation des revenus (calcul différentiel), leur taux d’endettement sera de 34 % (1000 € + (700 € – 210 €) / 4500 € = 0.3311, soit 34 %). C’est suffisant, Mr et Mme Pierre pourront emprunter.

Avec la méthode de la non-compensation des revenus (calcul non-différentiel), leur taux d’endettement sera de 37 % ((1000 € + 700 €) / (210 € + 4500 €) = 0.3609, soit 37 %). C’est trop, Mr et Mme Pierre ne pourront pas emprunter.

Heureusement, il existe des parades. Par exemple, certaines banques vont considérer que le loyer net de charge ne représente plus 70 %, mais 80 % ou 85 % du loyer versé par le locataire. Ainsi, les candidats investisseurs qui sortiront des clous pourront toujours changer de banque pour en trouver une plus compréhensive.

Les questions à se poser avant d’emprunter

Prêt in fine ou amortissable ?

Le financement de l’immobilier locatif peut se faire à l’aide d’un prêt in fine, ou d’un prêt amortissable. L’avantage de la méthode in fine est que les mensualités sont faibles, souvent compensées par le loyer. Il se peut ainsi que l’investisseur n’ait aucun centime à rajouter tous les mois. L’inconvénient est que le prêt in fine coûte cher en intérêts et qu’il est nécessaire de disposer d’un apport important.

Si vous n’êtes tenu par aucun impératif de stratégie patrimoniale, vous préférerez sans doute le choix du prêt amortissable. Il vous coûtera moins cher sur toute la durée et les loyers compenseront au moins la moitié des mensualités.

Investir dans l’immobilier locatif peut vous permettre de diminuer vos impôts. Le dispositif le plus adapté au grand public est la loi Pinel. Ses avantages sont nombreux : possibilité de louer à ses ascendants ou descendants, remise d’impôts jusqu’à 63 000 € en 12 ans, offre locative abondante, etc.

Toutefois cette offre concerne surtout les logements neufs, qui peuvent être 40 % plus chers que les logements anciens. En supplément, l’afflux de demandes pour les investissements immobiliers en loi Pinel a fait grimper les prix ces dernières années. Heureusement il existe une parade : acheter les offres promotionnelles ou les appartements non vendus.

Pour info : il est possible de bénéficier des remises d’impôt de la loi Pinel sur un logement nécessitant des travaux. À la fin du chantier, le logement doit recevoir le Label HPE rénovation 2009 ou label BBC rénovation 2009.

Taux fixe ou taux variable ?

Rembourser un investissement immobilier à taux variable n’a de sens que lorsque le coût du crédit est élevé. En février 2022 les banques prêtaient en moyenne à 1,03 % sur 20 ans (source : observatoire CSA/Crédit Logement). Le taux variable n’est donc pas intéressant en ce moment, il l’est plutôt lorsque le crédit est cher ou quand le profil d’emprunteur n’est pas bon.

Mais surtout, avec un taux fixe les mensualités sont fixes, alors que le loyer peut augmenter. Ainsi l’effort mensuel des investisseurs diminue au fil du temps.

Pour info : au 1er trimestre 2022 les loyers pourront augmenter de 1,61 % (chiffres INSEE).

Avec ou sans apport ?

La plupart des prêts immobiliers pour investissement locatif sont accordés sans apport personnel. Les candidats investisseurs ont donc souvent la liberté d’injecter une épargne dans leur projet, ou de la conserver sur une assurance-vie :

- Combien mon capital va-t-il me rapporter si je le laisse sur un support bancaire ?

- Combien va-t-il me rapporter si je l’investis dans un projet immobilier ?

Lorsque le taux d’emprunt immobilier est inférieur au taux de rendement d’une assurance-vie, il peut être préférable de conserver l’apport personnel sur une assurance-vie.

Pourquoi faire un crédit plutôt que payer cash ?

Pour ceux qui auraient beaucoup d’argent disponible, comme par exemple dans le cas d’un héritage, ou si vous gagnez au Loto (moins fréquent 😉 ), on peut se poser la question d’acheter cash, sans crédit.

Le principe même de l’investissement locatif est basé sur le crédit ! Contrairement à d’autres investissements comme la bourse, vous pouvez obtenir un crédit, et donc de l’effet de levier. Grâce à un crédit, votre retour sur investissement est multiplié.

Vous vous avez 20.000€ à placer et que vous hésitez entre la bourse et l’immobilier, pensez effet de levier. Si vous utilisez cet argent comme apport pour un investissement à 200.000€ et 5% de rentabilité nette, votre retour sur investissement est de 10.000€ par an, soit 50% des 20.000€ que vous avez risqués.

Alors payer cash un investissement locatif ? Jamais ! Utilisez l’argent de la banque pour l’achat, et gardez votre cash pour les travaux et autres placements plus risqués.

Passer par un courtier pour obtenir votre crédit ?

Plus de 40 % des Français qui ont acheté en 2021 sont passés par un intermédiaire. Contre seulement 10 % en 2010. Les courtiers ont maintenant prouvé leur intérêt, surtout pour ceux qui achètent pour la première fois, ont un dossier difficile, ou n’ont pas une relation développée avec leur banquier.

Quel est le rôle d’un courtier, combien coûtent ses services, est il vraiment utile, qui sont les bons et les moins bons ? Lisez notre dossier comparatif des meilleurs courtiers.